Двойной удар по России: чем ей грозит падение рубля и нефти

В середине декабря сразу несколько авторитетных источников на финансовом рынке дали негативные прогнозы относительно судьбы российского рубля в 2016 году. Представители Bank of America Merrill Lynch заявили о том, что при цене на нефть марки URALS в 35 долларов за баррель курс рубля может опуститься до 94 рублей за доллар, а при колебании цены в районе 30 долларов рубль уйдет в коридор 104-120 рублей за доллар. Похожие прогнозы подтвердили и в ING.

Противоречат такой печальной картине прогнозы Сбербанка РФ и американского Goldman Sachs, который еще 2 недели назад называл рубль одной из самых перспективных валют 2016 года.

Жадность к ЗВР

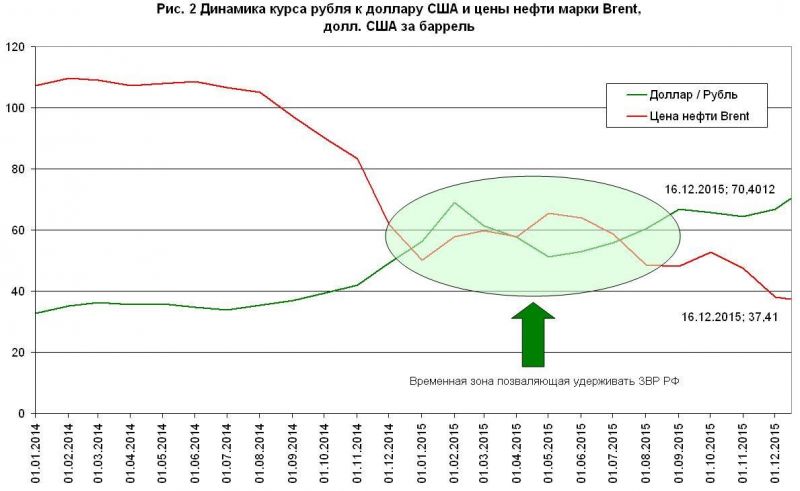

Пока экономисты спорят с ЦБ РФ о "больших перспективах" рубля, 16 декабря официальный курс рубля опустился до очередного исторического минимума в 70,8295 рубля за доллар. Происходило это на фоне запредельно низких цен на нефть и ожиданий повышения учетной ставки ФРС. После повышения ставки 17 декабря курс откатился до 70,4012, но все равно оставался выше психологической отметки на уровне 70 рублей за доллар.

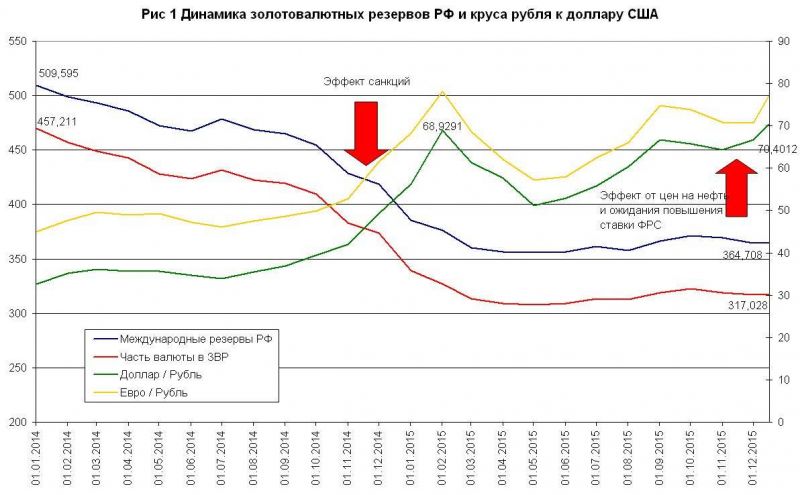

Объемы золотовалютных резервов РФ снижались постоянно с начала 2014 года вплоть до марта 2015 года. Наиболее тяжело россиянам пришлось с августа 2014 по февраль 2015 года, когда ЗВР падали более быстрыми темпами, чем обычно. В результате санкций и негативных ожиданий на сырьевых рынках ЗВР РФ похудели за 2014-2015 гг на 144,887 млрд долл. США. Однако это только лишь видимая часть айсберга. На 1 декабря 2015 года из 365 млрд долл. США ЗВР только 87% находились в валютных активах, из них существенная часть были размещены в ценных бумагах, быстро продать которые без потери их стоимости нельзя.

Стоит отметить, что РФ удалось стабилизировать объемы ЗВР с марта по декабрь, частично из-за ситуации на рынке нефти, частично из-за того, что ФРС отложила повышение ставки в сентябре 2015. Однако ценой такой стабильности ЗВР оказался совсем нестабильный курс рубля. За 2015 год доллар трижды вылетал за отметку 60 рублей за доллар и затем опускался ниже этой отметки.

Но говорить о том, что стабильность достигнута, еще рано, особенно после того как в декабре была пробита новая якорная отметка в 70 рулей за доллар.

Сейчас по России нанесен двойной удар: на фоне очень низких цен на нефть начинается отток капитала со всех развивающихся рынков, а в России этот отток будет еще подогреваться и санкциями. Если вникнуть в общую картину российского рынка, то ситуация, прямо скажем, хуже чем она видится из официальных сообщений ЦБ РФ.

Думаю, что в ЦБ РФ это все отлично понимают и именно поэтому отпустили рубль в свободное плавание, решив поэкономить ЗВР, которые в сравнении с валовым внешним долгом не так уж и велики. Тот факт, что ЦБ РФ выбрал подобную осторожную стратегию, говорит о том, что в ЦБ не совсем уверены в будущем рубля и в том, что для РФ в ближайшем будущем конъюнктура внешних рынков будет благоприятной.

Банки - слабое место

Самым слабым местом финансового рынка РФ остаются банки. За 11 месяцев 2015 года ЦБРФ вывел с рынка около 100 банков, оставив на рынке еще около 700. В 2016 году прогнозируется уход с рынка еще около 70 банков. Хотя руководство ЦБ РФ называет этот процесс "банковской чисткой", но за последние несколько месяцев с рынка были выведены вполне здоровые столичные (московские) банки, которые имели мало общего с отмыванием денег. Более того, один из банков сам попросил лишить его лицензии, что само по себе указывает на нездоровый инвестиционный климат в банковском секторе РФ.

Бизнес банкам в РФ вести все сложнее и сложнее. Под действием девальвации рубля ухудшается качество их активов, а из-за сокращения потребления фактическое кредитование реального сектора остановлено. При сокращении деловой активности, конечно, столько банков России не нужно и они уходят с рынка (некоторые - прихватив с собой средства вкладчиков). Определенный пул надежных банков в РФ остается. Среди них небольшие госбанки, которые при негативном развитии событий легче спасать, а также частные российские банки, связанные с многоотраслевыми ФПГ, которые ориентированы на ликвидные отрасли: связь, коммунальные услуги, пищевую промышленность и т.д.

Спецификой российского банковского рынка остается условная монополия российского Сбербанка, на который по разным оценкам приходится от 36 до 40% банковских вкладов в РФ. С одой стороны, это фактор, стабилизирующий систему при небольших колебаниях, но с другой - такому монстру будет труднее всего выжить, если девальвация рубля будет сопровождаться падением ВВП на 8-10%.

При катастрофическом сценарии в экономике РФ Сбербанк РФ вполне может ожидать судьба Сбербанка СССР. Для России было бы рационально разделить этого монстра на части и приватизировать, однако политические власти страны не склонны к таким действиям, традиционно надеясь на то, что катастрофический сценарий в экономике РФ не будет реализован.

Зависимость Украины от РФ

Осторожная тактика ЦБ РФ при управлении резервами почти гарантирует, что в самом ЦБ считают, что для России 2016 год будет неблагоприятным. Хорошо ли это для Украины? Этот вопрос однозначного ответа не имеет. С одной стороны, агрессивные аппетиты РФ к Украине, ее недешевая экспансия в Крым и действия в Сирии лишатся обильной финансовой подпитки. Часть "агрессивных проектов" придется просто закрыть по принципу: "нет денег - нет войны". Однако у этой ситуации есть и негативная сторона для Украины.

1. Теряющий стоимость рубль приводит к тому, что российские товары в Украине становятся дешевле, а значит, российский импорт в Украину будет расти, а украинский экспорт будет падать.

2. Ситуацию усугубляет еще и отмена зоны свободной торговли между Украиной и РФ. Сейчас сложно оценить потери, однако на фоне девальвации рубля и политических барьеров Украина рискует обнулить свой экспорт в РФ, а вот какой-то минимум энергетического импорта придется оставить. Официальная статистика украинского Госкомстата по итогам 9 месяцев 2015 года дает нам следующие данные: доля украинского экспорта в общем экспорте в РФ по товарам и услугам составляет 16,62%, а доля импорта из РФ в общем импорте Украины составляет 19,22%. За 9 месяцев 2015 года украинские компании поставили в РФ товаров и услуг на 5,842 млрд долл. США (это примерно квартальный объем торговли валютой на межбанковском валютном рынке в Украине).

С отменой зоны свободной торговли Украина утратит какую-то небольшую часть экспорта в РФ и это может ударить по потенциалу роста украинского ВВП в 2016 году. Пока правительство Украины не публиковало никаких подробных расчетов, чем планируется заменить утрату части российского рынка, особенно в сфере трубной промышленности и машиностроения.

Также следует учитывать, что реальный экспорт/импорт в РФ может быть больше, чем по официальной статистике из-за схем налоговой оптимизации и активности Белоруссии, которая претендует на роль буфера между конфликтующими сторонами.

3. Радость от падения цен на нефть, а вместе с ней и рубля будет быстро меняться огорчением от автоматического снижения цен на ключевой украинский экспорт: железорудное сырье, черные металлы и зерновые. По линии ЖРС и стали существует очень сильная корреляция с ценами на нефть.

Придворные аналитики Кабмина успокаивают, что негативный тренд по снижению цен на ЖРС и зерновые будет нивелирован падением цен на нефть и газ, однако расчетов никаких нет, а последний раз именно падение цен на ЖРС и сталь в 2008 году привело к провальному 2009 году.

Сейчас ясно видно, что для России свои внутренние проблемы будут важнее интеграционных амбиций. В этой ситуации стратегически Украине следует продолжать более активными темпами двигаться в ЕС, и тактически готовиться к дополнительным убыткам в 2016 году из-за проблем на российском рынке. http://uainfo.org

Виталий Шапран

Двойной удар по России: чем ей грозит падение рубля и нефти

![Двойной удар по России: чем ей грозит падение рубля и нефти]() Reviewed by марія іваночко

on

21:38

Rating:

Reviewed by марія іваночко

on

21:38

Rating: